Zone euro : l’austérité et la panique

voici une belle démonstration rationnelle du caractère irrationnel des décisions en matière économique

Zone euro : l’austérité et la panique

http://www.telos-eu.com/fr/europe/zone-euro-lausterite-et-la-panique.html

Depuis 2011, les pays du sud de la zone euro ont été contraints d’introduire de sévères programmes d’austérité. D’où sont venues les forces qui ont conduit ces pays à l’austérité ? Sont-elles le résultat d’une détérioration des fondements de l’économie, qui auraient rendu l’austérité inévitable? Ou bien la dynamique d’austérité a-t-elle au contraire été installée de force par la peur et la panique qui ont saisi les marchés financiers avant de s’emparer des décideurs ? Enfin, quelles sont les répercussions de ces sévères programmes d’austérité pour les pays concernés ?

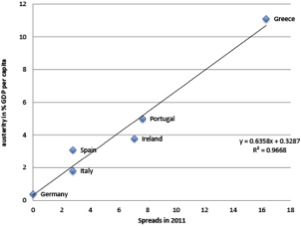

Le sentiment est fort dans l’opinion publique que les pays qui ont adopté des programmes d’austérité dans la zone euro ont été en quelque sorte forcés de le faire par les marchés financiers. Cette impression pourrait-elle avoir une base concrète ? La figure 1 montre l’écart moyen des taux d’intérêt en 2011 sur l’axe horizontal (une mesure de la défiance des marchés) et l’intensité des mesures d’austérité adoptées en 2011, telle que mesurée par le Financial Times, sur l’axe vertical. Il est frappant de constater une corrélation positive très forte. Plus les écarts de taux (spreads) étaient élevés en 2011, plus intenses ont été les mesures d’austérité. L’intensité des mesures d’austérité s’explique presque uniquement par la taille de ces mêmes écarts. Notons les deux extrêmes. La Grèce a été confrontée à des spreads très élevés en 2011 et a appliqué les mesures d’austérité les plus sévères, celles-ci représentant plus de 10% du PIB par habitant. L’Allemagne n’a pour sa part fait l’objet d’aucune pression des marchés et n’a adopté aucune mesure d’austérité.

Figure 1.Les mesures d’austérité et les écarts de taux en 2011

Source: Financial Times et Datastream.

Aucun doute n’est possible. Les marchés financiers ont bien fait peser, à des degrés divers, une pression sur les pays. En augmentant les écarts de taux ils ont forcé certains pays à s’engager dans de sévères programmes d’austérité. D’autres pays n’ont pas connu d’augmentation des écarts et par conséquent n’ont pas senti de besoin pressant d’appliquer des remèdes d’austérité.

La question qui se pose alors est de savoir si le jugement du marché (mesuré par les spreads) au sujet de la part d’austérité que chaque pays devrait s’appliquer était le bon. En substance, deux théories peuvent être invoquées pour répondre à cette question. Selon la première, la flambée des spreads observée de 2010 à la mi-2012 a résulté d’une détérioration des fondamentaux de l’économie (par exemple, la dette publique intérieure, la dette extérieure, la compétitivité, etc.) Dans cette perspective, le marché s’est contenté d’être un oiseau de mauvais augure, et son jugement doit alors être respecté. Le corollaire de cette théorie est que la seule façon de réduire ces spreads est d’assainir les fondamentaux, principalement à travers des programmes d’austérité visant à réduire les déficits publics et les dettes.

Tout en admettant l’importance des fondamentaux de l’économie, une autre théorie prend en compte le fait que les mouvements collectifs de peur et de panique peuvent avoir des effets dramatiques sur les écarts de taux. Ces mouvements peuvent faire dériver les spreads loin des sous-jacents économiques, de manière tout à fait similaire au comportement des prix sur les marchés boursiers quand ils sont pris dans une bulle qui les emporte loin des sous-jacents. Ce que cette théorie implique est que, bien que les fondamentaux ne puissent être ignorés, il échoit à la banque centrale un rôle particulier, à savoir fournir des liquidités dans les périodes de panique sur les marchés.

La décision de la BCE en 2012 de s’engager à soutenir de façon illimitée les marchés des obligations d’État a radicalement changé les règles du jeu dans la zone euro. Cette décision a eu des effets spectaculaires. En écartant les craintes existentielles liées à un effondrement imminent de la zone euro, l’engagement de la BCE à jouer le rôle de prêteur de dernier ressort a pacifié les marchés des obligations d’État, conduisant à une forte baisse des écarts de taux entre les pays de la zone euro.

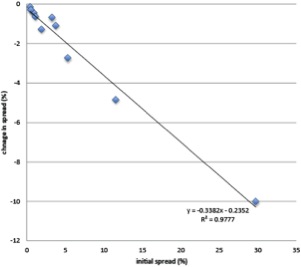

Cette décision de la BCE nous fournit une expérience intéressante pour tester ces deux théories sur la façon dont les écarts sont formés. Observons la figure 2. Sur l’axe vertical, nous montrons l’évolution des écarts de la zone euro entre le second semestre 2012 (lorsque la BCE a annoncé son programme) et début 2013. Sur l’axe horizontal, nous présentons l’écart initial, c’est-à-dire celui qui prévaut au milieu de l’année 2012. Or nous trouvons un phénomène surprenant. L’écart initial (c-à-d T2 2012) explique la quasi-totalité de la variation subséquente des écarts.

Ainsi, le pays avec le plus fort écart initial (la Grèce) a connu le déclin subséquent le plus fort, le pays avec le deuxième plus grand écart initial (le Portugal) a connu la deuxième plus forte baisse subséquente, et ainsi de suite. De fait, les points sont situés presque exactement sur une droite passant par l’origine. L’équation de régression indique que 97% de la variation des écarts s’explique par l’écart initial. Par conséquent il apparaît que la seule variable qui compte pour expliquer l’ampleur de la baisse des écarts, depuis que la BCE a annoncé sa volonté d’être prêteur de dernier ressort… est le niveau initial de ces écarts. Les pays dont les écarts de taux d’intérêt s’étaient le plus affolés avant l’annonce de la BCE ont connu la plus forte baisse de ces écarts - une caractéristique remarquable.

Figure 2.Variation des écarts contre écart initial

Source: Datastream (Oxford Economics).

Dans des travaux antérieurs nous avions fourni la preuve que, avant le changement de régime rendu possible par la BCE, une grande partie des augmentations soudaines des écarts résultait de l’humeur des marchés, en l’occurrence de peur et de panique, qui avait emporté les écarts loin de leurs fondements sous-jacents. La Figure 2 tend à confirmer cette hypothèse. En enlevant de l’équation le facteur « peur », la BCE a permis aux écarts de baisser. Nous constatons que la baisse des écarts est la plus forte précisément dans les pays où le sentiment de peur avait été au plus haut.

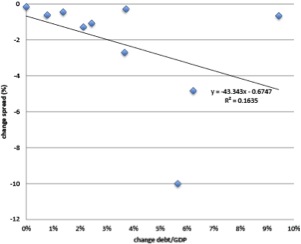

Quel rôle ont joué les fondamentaux économiques dans la baisse des écarts observée depuis le milieu de l’année 2012 ? La figure 3 fournit là aussi des éléments de réflexion. Nous avons choisi comme principale variable le changement dans le rapport dette publique sur PIB. On observe deux phénomènes intéressants. Tout d’abord, alors que les écarts diminuent, le ratio dette sur PIB continue d’augmenter dans tous les pays après l’annonce de la BCE. Deuxièmement, l’évolution du ratio dette sur PIB est un mauvais indicateur de la baisse des écarts. En effet, la baisse des écarts observée depuis l’annonce de la BCE semble ne présenter aucun rapport de cause à effet avec l’évolution des ratios dette-PIB. S’il avait fallu se fier à l’école de pensée « fondalementaliste », celle-ci prévoyait que postérieurement à une augmentation des ratios dette sur PIB dans tous les pays, les écarts auraient augmenté au lieu de diminuer comme ils l’ont fait.

Figure 3.Variation du rapport dette sur PIB / écarts depuis le deuxième trimestre 2012

Source: Datastream (Oxford Economics).

A partir de ce qui a été exposé précédemment, on peut conclure qu’une composante importante des mouvements des écarts des taux d’intérêt depuis 2010 est imputable aux humeurs des marchés. Leurs réactions de peur et de panique ont fait dévisser les écarts loin de leurs fondamentaux. Plus tard, tandis que les marchés se rassérénaient grâce à l’annonce de la BCE, ces mêmes écarts ont diminué de façon spectaculaire.

Nous pouvons maintenant expliciter la façon dont les écarts des taux d’intérêt ont exercé une influence critique sur les décideurs et les ont amenés à adopter de sévères mesures d’austérité. L’interprétation est la suivante : au fur et à mesure que les écarts des taux augmentaient en raison de la panique des marchés, ces hausses se sont également emparées des décideurs. La panique sur les marchés financiers a semé la panique dans le monde des décideurs politiques européens. Comme résultat de cette panique, des mesures d’austérité rapides et drastiques ont été imposées aux pays en proie à ces hausses des écarts de taux. Le recours imposé à des mesures d’austérité sans précédent a aussi été forcé par le fait que les pays dont les écarts étaient les plus élevés ont également été poussés dans une crise de liquidité par les forces du marché – les mêmes forces qui ont produit ces hausses des écarts. Cela a forcé ces pays à mendier « casquette à la main » pour obtenir des financements de la part des pays créanciers.

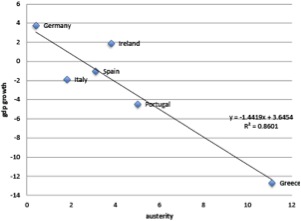

Quels effets a eu cette austérité induite par la panique ? Nous apportons des réponses avec les figures 4 et 5. La figure 4 montre le lien entre les mesures d’austérité introduites en 2011 et la croissance du PIB pour la période 2011-12. Nous trouvons une forte corrélation négative. Les pays qui se sont vu imposer les mesures d’austérité les plus drastiques ont également enregistré les plus fortes baisses de leur PIB. Cette conclusion coïncide avec l’analyse récente qu’en a faite le FMI.

Figure 4.Austérité et croissance du PIB 2011-2012

Source: Financial Times et Datastream.

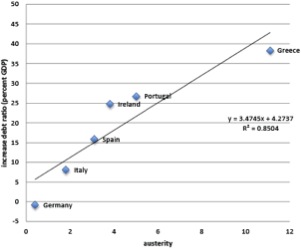

Certains diront que c’est le prix qui doit être payé pour revenir à l’orthodoxie budgétaire. Mais est-ce réellement le cas? La figure 5 peut nous amener à en douter. Elle montre les mesures d’austérité et les évolutions ultérieures dans les ratios de la dette sur le PIB. Il est frappant de constater une forte corrélation positive. Plus l’austérité est intense, plus grand est l’accroissement subséquent des ratios dette-PIB. Ce n’est pas vraiment surprenant, étant donné que nous avons appris avec la figure précédente que les pays qui ont appliqué le plus d’austérité ont également vu leur PIB (le dénominateur dans le ratio de la dette) chuter le plus violemment. Ainsi, on peut conclure que les mesures d’austérité draconiennes qui ont été imposées par la panique conjointe du marché et des décideurs ont non seulement produit une profonde récession dans les pays qui ont été exposés à un tel remède, mais aussi que, jusqu’à présent, ce remède n’a pas fonctionné. En fait, il a conduit à des rapports de dette sur PIB encore plus élevés, et a sapé la capacité de ces pays de continuer à rembourser leur dette. Aussi la crise de liquidités qui a déclenché tout cela risque de dégénérer en crise de solvabilité.

Figure 5.Austérité et augmentation du ratio dette sur PIB

Source: Financial Times et Datastream. Note: Le ratio de la dette grecque exclut la restructuration de dette de fin 2011, qui s’élevait à environ 30% du PIB.

Trois conclusions peuvent être tirées de l’analyse qui a précédé.

1. Depuis le début de la crise de la dette, les marchés financiers envoient des signaux erronés ; gouvernés par la peur et la panique, ils ont artificiellement conduit les écarts des taux à des niveaux anormalement élevés et forcé des pays à court d’argent à se résoudre à une austérité draconienne qui engendre de grandes souffrances.

Ils ont également envoyé ces signaux erronés aux autorités européennes, la Commission européenne en particulier, qui a entrepris une croisade visant à faire appliquer plus d’austérité.

Ainsi donc, les marchés financiers ont acquis un pouvoir disproportionné sachant qu’ils ont semé la panique dans le monde des autorités européennes, panique qui s’est traduite par l’application d’une austérité excessive. Si la BCE a fini par agir tardivement, en septembre 2012, on peut aussi faire valoir que si elle avait agi plus tôt une grande part de la panique qui a saisi les marchés ne se serait pas produite et que par conséquent on aurait pu éviter les programmes d’austérité démesurés qui ont vu le jour.

2. La panique et la peur ne sont pas de bons conseillers pour les politiques économiques.

Ces simples sentiments ont forcé la main des pays du sud de la zone euro, les faisant glisser vers une austérité rapide et profonde qui a non seulement conduit à de profondes récessions, mais aussi qui jusqu’à présent n’a pas aidé à rétablir la viabilité des finances publiques. Bien au contraire, ces mêmes mesures d’austérité ont justement conduit à une augmentation spectaculaire des ratios dette-PIB dans les pays du Sud, ce qui a pour conséquence d’affaiblir leur capacité à rembourser leurs dettes.

Afin d’éviter tout malentendu, nous n’affirmons pas que les pays européens du sud n’auront pas à passer par l’austérité pour revenir à des finances publiques tenables. Il faudra bien qu’ils passent par là. Ce que nous disons, c’est que le timing et l’intensité démesurée des programmes d’austérité ont été beaucoup trop dictés par le sentiment des marchés, animé par la peur et la panique, en lieu et place de ce qui aurait dû prévaloir : le résultat d’un processus rationnel de prise de décisions.

3. Les marchés financiers n’ont pas signalé aux pays du Nord la nécessité de stimuler leurs économies, ce qui introduit un parti pris déflationniste qui a lui-même provoqué une récession à double creux.

La position budgétaire souhaitable pour la zone euro dans son ensemble consiste en la poursuite de l’austérité au sud, bien qu’étalée sur une période de temps plus longue, tandis qu’au nord il est impératif de déclencher une relance budgétaire afin de contrer les courants déflationnistes en provenance du sud. Les pays du nord ont la capacité de le faire. La plupart d’entre eux ont à présent stabilisé leur rapport dette/PIB. En conséquence, ils peuvent se permettre un déficit budgétaire sans que cela n’empêche de conserver des ratios constants. L’Allemagne en particulier pourrait aller à jusqu’à un déficit budgétaire de près de 3%, qui lui permettrait de maintenir constant son rapport dette/PIB. Compte tenu de la taille de l’Allemagne, cela permettrait un stimulus important pour la zone euro dans son ensemble.

Les sévères programmes d’austérité qui ont été dictés par les marchés financiers sont en train de créer de nouveaux risques pour la zone euro. Alors que la décision de la BCE en 2012 d’être un prêteur de dernier ressort sur les marchés des obligations d’État a su éliminer les craintes existentielles concernant l’avenir de la zone euro, de nouveaux risques pour l’avenir de l’Europe, et non des moindres, se sont maintenant déplacés dans la sphère sociale et politique. Alors qu’il devient évident que les programmes d’austérité produisent des souffrances inutiles, en particulier pour les millions de personnes qui ont été jetées dans le chômage et la pauvreté, la résistance contre ces programmes est susceptible d’augmenter. Une résistance qui peut conduire à des millions de personnes à vouloir se libérer de ce qu’elles perçoivent comme un carcan imposé par l’euro.

Traduction Daniel Cochin. Une version anglaise de ce texte est publiée sur le site de notre partenaire Vox.

A découvrir aussi

- Les syndicats anglais travaillent à recouvrer leur droit de grève

- La France ouverte à de nouveaux élargissements

- L'Europe face à la crise : quitte ou double

Inscrivez-vous au blog

Soyez prévenu par email des prochaines mises à jour

Rejoignez les 85 autres membres